- 2020-05-15瀏覽次數:537

- [文章] 銀行如何對抗金融科技新創企業

How Banks Can Compete Against an Army of Fintech Startups

銀行可以採用四個方法加以抗衡。

-

超過25年前,比爾.蓋茲(Bill Gates)對零售銀行嗤之以鼻,說它們是「恐龍」。這句話在今天,可能和那時一樣是正確的。中小型企業的往來銀行,向來不受網際網路崛起的影響,實在令人驚訝。銀行業者就算實施數位化,也把心力集中在例行性的顧客交易上,例如線上進入銀行帳戶和遠端存款。中小企業貸款的行銷、審核和服務,多半居於次要地位。其他零售放款產業部門的情況也沒有好太多。貝恩(Bain)和思愛普(SAP)最近的分析發現,只有7%的銀行信用產品,可以從頭到尾以數位化方式處理。

銀行業者以冰川流動的極緩慢速度,推動中小企業線上放款,使他們置身險境。蓋茲當年原本的說法,是可以「繞過」那些恐龍。這情況還沒有發生,但我們的研究顯示,零售銀行受到線上放款的威脅,確實真有其事。美國銀行業者若要在即將來到的金融科技浪潮中存活下去,就必須正視數位轉型。我們的分析顯示,它們可以運用一些策略,在線上競爭成功。

中小企業放款已準備好上線

小型企業開始要求,銀行服務應提供讓人愉快的網路和行動使用者體驗,就像他們在個人生活中使用的技術一樣。標槍研究公司(Javelin Research)最近的調查顯示,56%的中小企業表示很想要有更好的數位銀行工具。奧緯集團(Oliver Wyman)和Fundera另一份即將發表的調查中,超過60%的小型企業主表示,他們比較喜歡完全在線上申請貸款。

除了改善企業主的體驗,數位化有可能大幅降低這個流程中每個階段放款的成本,使得中小企業顧客對放款機構來說更有利潤,並創造機會去服務更廣大的中小企業。這很重要,因為中小企業放款的交易成本十分昂貴,就像我們在最近一份哈佛商學院研究報告裡指出的,有些小型企業並沒有得到服務。承作十萬美元貸款的交易成本,和承作一百萬美元貸款大致相當,但對銀行來說,前者利潤較低,因此銀行優先處理尋求較高貸款金額的中小企業。問題在於,約60%的小型企業想要低於十萬美元的貸款。如果數位化可以降低成本,就能協助更多這類小型企業取得資金。

新進的數位業者看出這些情況創造的市場機會,結果是金融科技新創企業對中小企業的線上放款爆增。去年,線上放款業者提供貸款給小型企業的金額不到一百億美元,和美國銀行業者的中小企業貸款未償餘額三千億美元相比,還是小巫見大巫。但是,線上放款業者目前微小的市場占有率,掩蓋了巨大的潛力:摩根士丹利(Morgan Stanley)估計,線上中小企業放款業者的總潛在市場(total addressable market)是2,800億美元,並預測這個行業在2020年之前,年成長率會達到47%。他們估計到那個時候,線上放款業者會占中小企業貸款的五分之一左右。這個發現,證實了銀行業者害怕會發生的事情:數位化顛覆了商業模式,導致競爭更趨激烈,對既有業者構成壓力。有時,大衛可以戰勝大巨人歌利亞。這就是摩根大通銀行(JPMorgan Chase)執行長傑米.狄蒙(Jamie Dimon)在2015年6月致函該行股東提出的警告:矽谷來了。

銀行競爭得過破壞者?

在服務中小企業放款市場方面,現有銀行擁有很大的優勢,我們不該低估這一點。銀行的資金成本通常是五十個基點,甚至更低。這些低成本而可靠的資金來源,來自納稅人作保的存款和聯邦準備系統(Federal Reserve)貼現窗口。相較之下,線上放款業者面對的資金成本可能高出10 %,而且來源是變動可能很大的避險基金等機構投資人。銀行也有既有的顧客基礎,能取得自家專屬的存款人資料,可用於尋找已和銀行有往來關係的合格借款人。相形之下,線上放款業者的品牌認知度有限,在線上爭取小型企業顧客十分昂貴,而且競爭激烈。

但是,銀行利用這些強項來建立強大競爭優勢的能力,並非既成定局。新的線上放款業者,把貸款申請流程設計得對顧客友善許多。借款人不需要走進大街上的某家分行,花幾個小時填寫文件,而只要用他們的筆記型電腦或手機,在一天當中的任何時間,都可以上網找Lending Club和Kabbage之類的放款業者,花幾分鐘完成線上申請。批准時間縮短到幾天,有些申請案更只需幾分鐘,這是拜資料驅動的演算法之賜,能根據個人信用分數、活期儲蓄帳戶資料、所得稅申報書、三個月的銀行報表等少數資料點,便迅速預先審核借款人的資格。此外,借款人若想在一個地方比較選擇各式各樣的方案,就會去找Fundera或財捷(Intuit)的QuickBooks Financing等線上信用經紀商,滿足一站購足的需求。相對之下,銀行、尤其是區域性和規模較小的銀行,傳統上依賴人工和大量文書作業的承貸流程,批准時間因此拉長到二十天之久。

銀行該問自己的問題

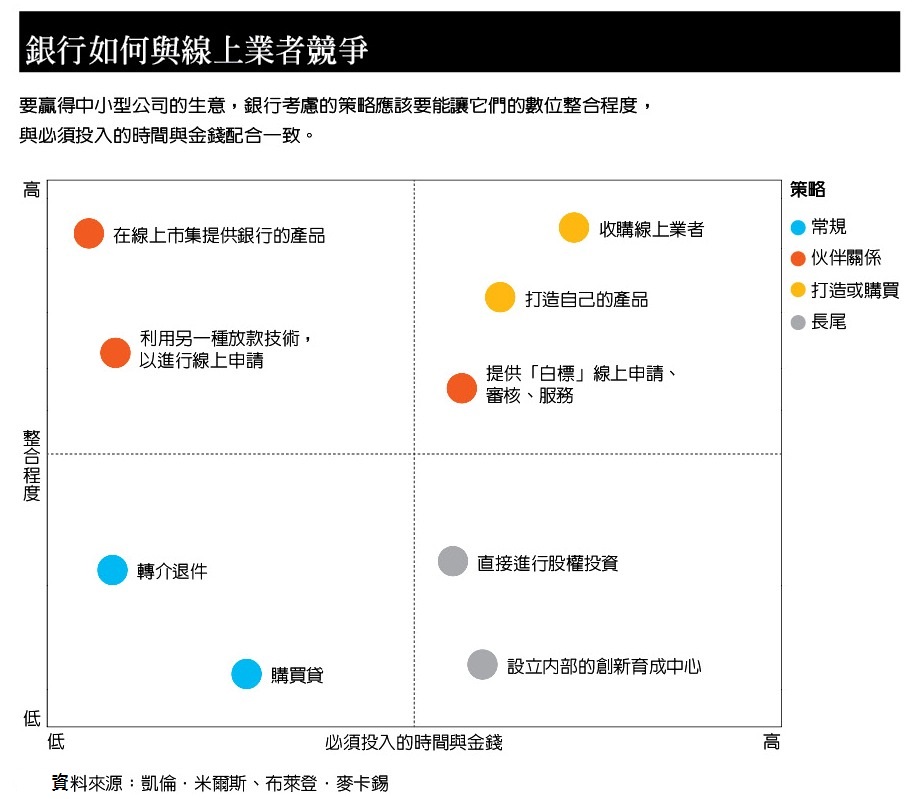

我們觀察傳統銀行業者可採取四大類策略來競爭,或是和新興的線上業者協作,有些情況則是雙管齊下。策略的選擇,取決於銀行願意投資多少時間和金錢,以進入這個新市場,以及銀行想要讓新的數位作業和傳統的營運,整合到什麼程度。

四個選項中,有兩個是低度整合策略,也就是銀行以常規協議(arm's-length agreement,編按:arm's-length指雙方獨立平等的交易原則),把新的數位作業外包,或是長期投資在不同的新興公司。這等於在試探水溫,同時保持目前的營運相對分離和單純。

在另一方面,有些銀行選擇整合程度較高的策略,例如,投資建立伙伴關係,把新技術整合到銀行的貸款申請和決策機制中,有時是採「白標」(white label,編按:指購買別家公司產品或服務,改包裝成自家產品出售)的形式。最近OnDeck和摩根大通銀行的伙伴關係,就是這樣的例子。一些大型、甚至區域性銀行作了較重大的投資,建立本身的數位前端作業,例如東方銀行(Eastern Bank)。而且,隨著更多新金融科技公司成為可能的收購對象,銀行可採用「打造或購買」的策略,取得這些新的數位能力。

有些銀行選擇開發自家系統,以便與新業者正面競爭,這類銀行需要大手筆投資,將審核貸款的例行作業部分自動化、把它們自家專屬的帳戶資料整合得更好,並透過對顧客真正友善的設計,來創造更好的顧客體驗。設計和使用者體驗的面向,尤其和銀行的文化扞格不入,許多銀行正和內部的阻力奮戰。

或者,銀行可以用各種方式與線上放款業者成為合作伙伴,從由線上放款業者運作銀行的線上貸款申請,到使用線上放款業者的信用模式,以改善審核和服務銀行的貸款申請。這些選項中,極為重要的問題是:銀行是否想維持本身的貸款審核標準,還是使用數位合作伙伴開發的新演算法。雖然新的審核貸款作業速度快,並使用有趣的新資料,例如,當期的銀行交易和現金流量,但是,這些新的信用計分方法仍處於早期發展階段,而且大多沒有經歷過景氣下滑的考驗。

與線上放款業者合作的另一大缺點,是必須投入很多資源,以符合聯邦「第三方」督導的相關法規,這使得銀行必須為供應商和合作伙伴的活動負責。美國至少有三個聯邦主管機關,在這個領域有相互重疊的要求,因此產生了抑制作用,要靠華盛頓的法規改革才可能緩和這種作用。

偏好「常規」安排的銀行,一個選擇是購買另一個放款業者平台承作的貸款。這使得銀行能增加中小企業貸款,並挑選它們想要持有的信用,同時釋出資本給線上放款業者。這種伙伴關係,在線上小型企業放款世界中最為流行,摩根大通銀行、美國銀行(Bank of America)和太陽信託(SunTrust)等銀行,都有購買居於領先地位線上放款業者的資產。

但我們熟悉的「大衛對抗巨人歌利亞」腳本,也就是鬥志旺盛、靠網際網路起家的新創企業,打敗笨重的既有實體業者,在新創企業圈內經常一再上演,以致有些時候我們認為這情況必然會發生。但在現實世界中,有時大衛贏,有時歌利亞贏,還有些時候,正確的解決方案必須結合這兩者。中小企業放款可以繼續是銀行的大業務,但必須深思熟慮選擇進軍哪些領域,以及如何取勝,才辦得到。銀行必須聚焦在它們能建立獨特競爭優勢的領域,並設法與新的創新者成為合作伙伴,或是向它們學習。(羅耀宗譯)

資料來源:哈佛商業評論